ESG-Reporting

Nachfolgend finden Sie das kategorienspezifische ESG-Reporting der PKSL.

Im Jahr 2023 hat der Anlageausschuss der PKSL den Grundsatzentscheid gefällt, auch im Bereich Obligationen Schweizer Franken (CHF) einen einheitlichen Best-in-Class-Ansatz umzusetzen. Künftig orientiert sich die PKSL dabei an der Logik des Swiss Bond Index ESG AAA-BBB Index (SBI ESG Index). Dieser wird basierend auf den ESG-Ratings des Schweizer Anbieters Inrate zusammengesetzt (Mindestrating C+ für Aufnahme in den Index auf einer Skala von D- bis A+) und berücksichtigt ausserdem Ausschlüsse

- von Firmen auf der Ausschlussliste des Schweizer Vereins für verantwortungsbewusste Kapitalanlagen SVVK-ASIR,

- von kritischen Sektoren und Technologien (z. B. Erwachsenenunterhaltung, Rüstung, Gentechnologie, Kernenergie, Kohle, Tabak und Ölsand) anhand von Umsatzschwellen,

- und von Firmen mit schwerwiegenden Kontroversen anhand des United Nations Global Compact (UNGC) Assessment durch Inrate.

Passive Indexbausteine wurden im Verlaufe von 2023 entsprechend umgeschichtet.

Bei den aktiven Mandaten wurde als neue Benchmark wurden der SBI ESG Index definiert. Die aktiven Portfolios erhielten als Zielvorgabe, sowohl bzgl. ESG-Qualität als auch finanzieller Performance gleich gut oder besser wie der SBI ESG Index zu sein. Seit 2024 ist der SBI ESG Index auch in der Benchmark-Definition strategisch verankert.

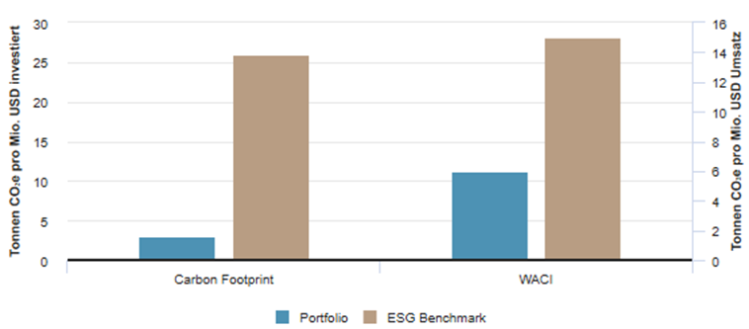

Nachfolgende Grafik zeigt den CO2-Abdruck des Portfolios. Die blauen Balken entsprechen dem Portfolio der PKSL, die braunen Balken der traditionellen Benchmark für Obligationen CHF (Swiss Bond Index AAA-BBB). Es zeigt sich, dass die Obligationen CHF der PKSL deutlich bessere Werte als die traditionelle Benchmark ohne ESG-Filter aufweisen.

Ausserdem konnte gegenüber dem Vergleichsjahr 2022 der Carbon Footprint deutlich um über 75% und der WACI um 90% reduziert werden.

Leider können aus lizenzrechtlichen Gründen öffentlich keine Vergleiche basierend auf MSCI-Daten gezeigt werden. Festgehalten werden kann aber, dass das Portfolio der PKSL gemessen an ESG-Ratings von MSCI ein besseres ESG-Profil aufweist als der Schweizerfranken Obligationenmarkt gemessen am SBI Index.

CO2-Profil Obligationen CHF (Scopes 1+2)

Quelle: UBS Investment Reporting. Daten per 31.12.2024.

Im Jahr 2023 hat der Anlageausschuss der PKSL den Grundsatzentscheid gefällt, im Bereich Obligationen Fremdwährung (FW) aus High Yield-, Wandel- und Emerging Market-Anleihen mit tendenziell eher schlechten ESG-Profilen auszusteigen und die freigewordenen Mittel in Gefässe mit besseren ESG-Charakteristika und insbesondere tieferem CO2-Abdruck umzuschichten.

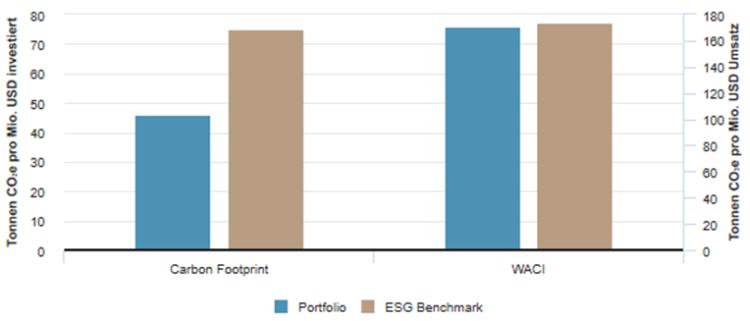

Nachfolgende Grafik zeigt den CO2-Abdruck des Portfolios. Die blauen Balken entsprechen dem Portfolio der PKSL, die braunen Balken dem Gesamtmarkt für Obligationen FW, dargestellt anhand der traditionellen Indizes und gewichtet gemäss den Strategievorgaben der PKSL. Es zeigt sich, dass die Obligationen FW der PKSL deutlich bessere Werte als die traditionelle Benchmark ohne ESG-Filter aufweisen.

Auserdem konnte gegenüber dem Vergleichsjahr 2022 der Carbon Footprint um über 40% und der WACI um 25% reduziert werden.

CO2-Profil Obligationen FW (Scopes 1 + 2)

Quelle: UBS Investment Reporting. Daten per 31.12.2024.

Ein wesentliches Element der ESG-Aktivitäten der PKSL im Bereich Aktien Schweiz ist das ESG-Engagement via Ethos Engagement Pool Schweiz inklusive der Stimmrechtsausübung. Die wichtigsten Erfolge im Jahr 2024 fasst Ethos im Bericht «ENGAGEMENT POOL SCHWEIZ – Zusammenfassung des Jahresberichts 2024» zusammen. Informationen über die Stimmrechtsabgabe der PKSL finden Sie unter «Aktionärsstimmrechte».

Bei den direkt gehaltenen Aktien von börsenkotierten schweizerischen Aktiengesellschaften wird grundsätzlich gemäss Ethos-Empfehlung abgestimmt. Besonders für die Schweiz erachtet die PKSL das ESG-Engagement als vielversprechenden ESG-Ansatz. Die geografische und emotionale Nähe spielt hierbei eine entscheidende Rolle. Dass der Ethos Engagement Pool Schweiz einen massgeblichen Einfluss auf die Firmenpolitik von Schweizer Firmen haben kann, zeigen etliche Beispiele aus der Vergangenheit (u. a. Nestlé, Holcim).

Im Jahr 2023 hat der Anlageausschuss der PKSL den Grundsatzentscheid gefällt, auch im Bereich Aktien Schweiz einen einheitlichen Best-in-Class-Ansatz umzusetzen. Künftig orientiert sich die PKSL dabei an der Logik des Swiss Performance Index ESG Index (SPI ESG Index). Dieser wird basierend auf den ESG-Ratings des Schweizer Anbieters Inrate zusammengesetzt (Mindestrating C+ für Aufnahme in den Index auf einer Skala von D- bis A+) und berücksichtigt ausserdem Ausschlüsse

- von Firmen auf der Ausschlussliste des Schweizer Vereins für verantwortungsbewusste Kapitalanlagen (SVVK-ASIR),

- von kritischen Sektoren und Technologien (z. B. Erwachsenenunterhaltung, Rüstung, Gentechnologie, Kernenergie, Kohle, Tabak und Ölsand) anhand von Umsatzschwellen,

- und von Firmen mit schwerwiegenden Kontroversen anhand des United Nations Global Compact (UNGC) Assessment durch Inrate.

Passive Indexbausteine wurden im Verlaufe von 2023 entsprechend umgeschichtet. Bei den aktiven Mandaten wurde als neue Benchmark der SPI ESG Index definiert. Die aktiven Portfolios erhielten als Zielvorgabe, sowohl bzgl. ESG-Qualität als auch finanzieller Performance gleich gut oder besser wie der SPI ESG Index zu sein. Seit 2024 ist der SPI ESG Index auch in der Benchmark-Definition der PKSL strategisch verankert.

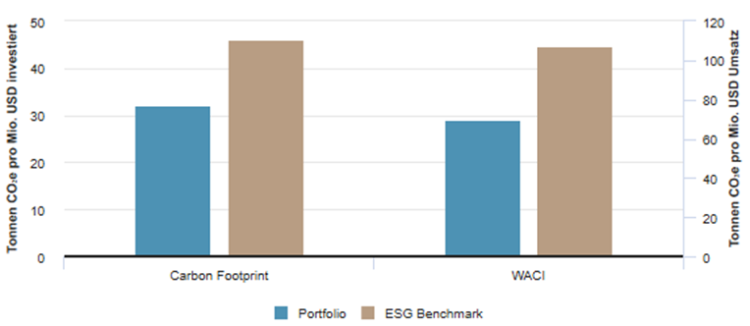

Nachfolgende Grafik zeigt den CO2-Abdruck des Portfolios. Die blauen Balken entsprechen dem Portfolio der PKSL, die braunen Balken der traditionellen Benchmark für Schweizer Aktien (SPI Index). Es zeigt sich, dass die Schweizer Aktien der PKSL deutlich bessere Werte als die traditionelle Benchmark ohne ESG-Filter aufweisen.

Ausserdem konnte gegenüber dem Vergleichsjahr 2022 der Carbon Footprint um 20%, und der WACI um 33% reduziert werden.

Leider können aus lizenzrechtlichen Gründen öffentlich keine Vergleiche basierend auf MSCI-Daten gezeigt werden. Festgehalten werden kann aber, dass das Portfolio der PKSL gemessen an ESG-Ratings von MSCI ein besseres ESG-Profil aufweist als der schweizerische Gesamtaktienmarkt gemessen am SPI Index.

CO2-Profil Aktien Schweiz (Scopes 1+2)

Quelle: UBS Investment Reporting. Daten per 31.12.2024.

Im Frühsommer 2022 hat der Anlageausschuss der PKSL einen Grundsatzentscheid gefällt. Die PKSL setzt im Bereich Aktien Ausland einen einheitlichen Best-in-Class-Ansatz um und orientiert sich dabei an der MSCI ESG Leaders Index-Logik. Passive Indexbausteine wurden bis auf eine kleinere Position in Index-Lösungen auf die MSCI ESG Leaders Index Serien umgeschichtet.

Bei den aktiven Mandaten wurden als neue Benchmarks ebenfalls die MSCI ESG Leaders Indizes gewählt. Die aktiven Portfolios erhielten als Zielvorgabe, sowohl bzgl. ESG-Qualität als auch finanzieller Performance gleich gut oder besser wie die MSCI-Leaders-Indizes zu sein. Seit 2023 sind die MSCI ESG Leaders Index-Serien auch in der Benchmark-Definition der PKSL strategisch verankert.

Die PKSL hält ausserdem Ausschlussempfehlungen des Schweizer Vereins für verantwortungsbewusste Kapitalanlagen (SVVK-ASIR) ein. Durch die Ausrichtung an den MSCI ESG Leaders-Indexserien kommen zusätzlich die Ausschlüsse gemäss der MSCI ESG Leaders Index-Logik (v. a. Erwachsenenunterhaltung, Tabak, Rüstung, Kernenergie, unkonventionelles Öl & Gas, thermische Kohlekraft) zur Anwendung.

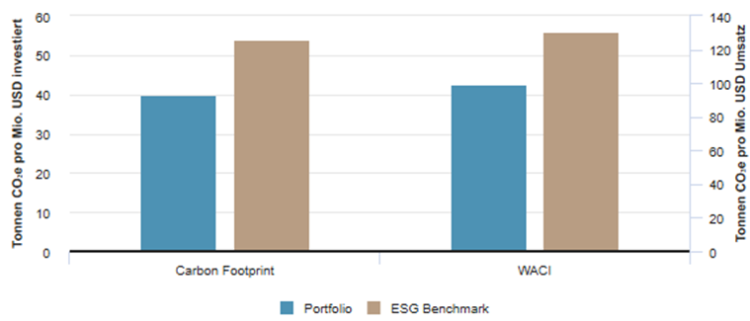

Nachfolgende Grafik zeigt den CO2-Abdruck des Portfolios. Die blauen Balken entsprechen dem Portfolio der PKSL, die braunen Balken dem Gesamtmarkt für ausländische Aktien, dargestellt anhand der traditionellen Indizes und gewichtet gemäss den Stategievorgaben der PKSL (entspricht in etwa dem MSCI World ex Switzerland). Es zeigt sich, dass die Aktien Ausland der PKSL deutlich bessere Werte als die traditionelle Benchmark ohne ESG-Filter aufweisen.

Ausserdem konnte gegenüber dem Vergleichsjahr 2022 der Carbon Footprint um 15% und der WACI um 7.5% reduziert werden.

Leider können aus lizenzrechtlichen Gründen öffentlich keine Vergleiche basierend auf MSCI-Daten gezeigt werden. Festgehalten werden kann aber, dass das Portfolio der PKSL gemessen an ESG-Ratings von MSCI ein deutlich besseres ESG-Profil aufweist als der weltweite Gesamtaktienmarkt gemessen am MSCI World ex Switzerland.

CO2-Profil Aktien Ausland (Scopes 1+2)

Quelle: UBS Investment Reporting. Daten per 31.12.2024.

Weitergeführt wurde für Aktien Ausland das Engagement via Ethos Engagement Pool International. Die wichtigsten Erfolge im Jahr 2024 fasst Ethos im Bericht «ENGAGEMENT POOL INTERNATIONAL: Zusammenfassung des Jahresberichts 2024» zusammen.

Bei der Bewirtschaftung und den baulichen Tätigkeiten des direkten Immobilienportfolios hat die PKSL ein wesentliches Potenzial identifiziert, unmittelbar eine positive Wirkung erzielen zu können. Zugrundeliegende Daten wie z. B. der Energieverbrauch und CO2-Ausstoss können vergleichsweise zuverlässig erhoben werden. Der Effekt der umgesetzten ESG-Massnahmen ist direkt messbar und eine Gegenüberstellung von Kosten und Nutzen relativ einfach machbar. Entsprechend wurde das Immobilienportfolio Direktanlagen vom Anlageausschuss als prioritäres Feld für die Umsetzung der ESG-Bestrebungen definiert.

ESG-Strategien für direkte Immobilienportfolios weisen spezifische Charakteristika auf und erfordern Umsetzungsmassnahmen, die nur teilweise mit jenen von Wertschriftenanlagen vergleichbar sind. Vor diesem Hintergrund wurde im Frühjahr 2022 entschieden, eine spezifische ESG-Strategie für das Immobilienportfolio Direktanlagen zu erarbeiten und dazu mit einem qualifizierten Berater zusammenzuarbeiten. Mit dem Ingenieurbüro Amstein + Walthert konnte ein geeigneter Partner gefunden werden.

Zusammen mit Amstein + Walthert wurden im Anschluss zwei Themenbereiche bearbeitet:

- Es wurde eine ESG-Strategie für direkte Immobilienportfolio erarbeitet. Ziel war eine umfassende Betrachtung der Dimensionen Umwelt (E), Soziales (S) und Unternehmensführung (G), Priorisierung der für PKSL relevanten ESG-Kriterien und die Definition konkreter Messgrössen (sogenannte Key Performance Indikatoren) inkl. quantifizierter Zielwerte bzw. Absenkpfade. Die von Anlageausschuss und Pensionskommission verabschiedete Version finden Sie hier bzw. unter «ESG-Strategie».

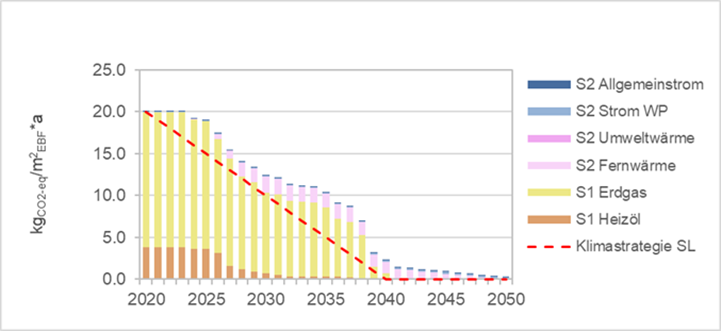

- Zwecks Formulierung realistischer, umsetzbarer und möglichst kosteneffizienten Zielgrössen wurden ausgehend vom aktuellen Zustand des PKSL-Portfolios sowie den natürlichen Lebens- und Erneuerungszyklen der jeweiligen Immobilien verschiedene Absenkpfade modelliert. Der Anlageausschuss und die Pensionskommission haben sich im Anschluss auf eine Variante mit Ziel Nettonull bis 2040 festgelegt, welche auch als quantifizierte Zielwerte in der ESG-Strategie festgehalten wurde. Die wichtigsten Fakten und Zahlen sowie den gewählten Absenkpfad finden Sie auch nachfolgend.

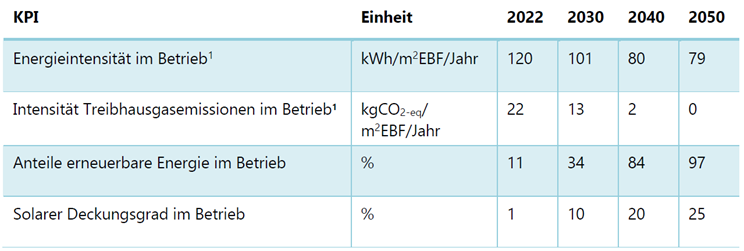

IST- und Zielwerte zu Energie- und Treibhausgas-Intensität und erneuerbare Energien

1Als Bilanzgrenze gilt Scope 1+2 gemäss Greenhouse Gas Protocol. EBF steht für Energiebezugsfläche.

Quelle: Amstein + Walthert, PKSL. Daten per 31.12.2022.

CO2-Absenkpfad direkte Immobilien (Scopes 1 +2)

kgCO2-eq/m2EBF*a = Kilogramme CO-Äquivalente pro Jahr und Quadratmeter

Energiebezugsfläche (EBF)

Klimastrategie SL = Klima- und Energiestrategie der Stadt Luzern

Quelle: Amstein & Walthert, PKSL. Daten per 31.12.2022.

Die PKSL verfügt über ein substanzielles Portfolio an Direkthypotheken. Diese machen rund 6% der Vermögensanlagen der PKSL aus. Entsprechend ist es auch in diesem Bereich angebracht, geeignete Massnahmen bezüglich der Nachhaltigkeit zu treffen.

Die PKSL hat sich entschieden, den Weg der Anreizsetzung zu gehen. Entsprechend hat der Anlageausschuss im Jahr 2023 den Entscheid gefällt, das Produkt "PKSL Festhypothek ECO" zu lancieren. Mit der PKSL Festhypothek ECO erhalten Hypothekarnehmende der PKSL bei einer Erneuerung oder einem Neuabschluss einer Festhypothek einen einmaligen Zinsrabatt von aktuell 0.3% p.a. auf die gesamte Laufzeit, sofern sie die ambitionierten Voraussetzungen erfüllen. Die detaillierten Bedingungen finden Sie unter «PKSL Festhypothek ECO». Wichtig zu wissen: Die Hypothekarangebote der PKSL gelten sowohl für bei der PKSL versicherte Personen wie auch für Dritte in der ganzen Schweiz.